Ζούμε στη χρυσή εποχή του χρυσού

Η Bullion έχει ξεπεράσει τις αμερικανικές μετοχές με μεγάλη διαφορά από τα τέλη του 1999

Με τον S&P 500 σε καλό δρόμο για να προσφέρει χρόνια αποδόσεις βόρεια του 25% για πρώτη φορά από το 1997-98 και τις ΗΠΑ να αποτελούν το τεράστιο 66% του δείκτη MSCI ACWI για τις παγκόσμιες μετοχές, η μεροληψία μπορεί προτείνουμε να προτείνουμε ότι ζούμε σε μια χρυσή εποχή για το χρηματιστήριο των ΗΠΑ.

Ωστόσο, λίγη ιστορική προοπτική από την Deutsche Bank δείχνει ότι κάθε άλλο παρά ισχύει.

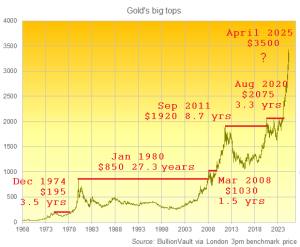

Το περιουσιακό στοιχείο της νέας χιλιετίας ήταν ο χρυσός, με πραγματική απόδοση 6,8% ετησίως από τα τέλη του 1999, παρόλο που είναι ένας λαμπερός βράχος που δεν παράγει κέρδη και δεν δίνει μερίσματα. Μέχρι στιγμής, ο S&P 500 έχει κατά μέσο όρο συνολικές αποδόσεις 4,9% σε αυτό το τμήμα.

Είναι αξιοσημείωτο ότι, σε απόδειξη του πόσο κακοδιαχειριζόμενοι οι μεταλλωρύχοι πέρασαν σε κύκλους άνθησης-καύσης, οι εταιρείες που μπορούν να πουλήσουν χρυσό για να δημιουργήσουν κέρδη και να πληρώσουν μέρισμα βρίσκονται στην πραγματικότητα πολύ, πολύ πίσω από τον S&P 500 κατά την ίδια περίοδο!

Γιατί το λεγόμενο βάρβαρο λείψανο τα πήγε τόσο καλά;

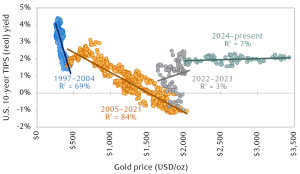

Λοιπόν, για αρχή, σκεφτείτε ότι οι προστατευόμενες από τον πληθωρισμό αποδόσεις των αμερικανικών ομολόγων ήταν πολύ χαμηλές κατά τη διάρκεια αυτής της περιόδου. Αυτό μειώνει το κόστος ευκαιρίας της κατοχής χρυσού — δεν είναι σαν να είχατε ουσιαστική πραγματική απόδοση κρατώντας αυτά τα μέσα. Συχνά βλέπουμε ότι ο χρυσός κινείται αντίστροφα σε σχέση με τα πραγματικά επιτόκια για μεγάλες χρονικές περιόδους.

Η παγκόσμια οικονομική κρίση ήταν επίσης ένα γεγονός που υπονόμευσε σοβαρά την πίστη των ανθρώπων στη σταθερότητα του συστήματος που υποστηρίζεται από fiat, οδηγώντας σε μια προσφορά για ένα περιουσιακό στοιχείο που χρησίμευε ως «σκληρά χρήματα» στο παρελθόν. Αυτή η τάση επιταχύνθηκε από το ευρύτερο ράλι εμπορευμάτων που ακολούθησε την οικονομική κρίση χάρη στην κινεζική τόνωση που ήταν πολύ εντάσεως πόρων. Πιο πρόσφατα, το θέμα των κεντρικών τραπεζών που προσθέτουν στα αποθέματά τους σε χρυσό στον απόηχο των κυρώσεων που ακολούθησαν την εισβολή της Ρωσίας στην Ουκρανία βοήθησε στην ενίσχυση της ζήτησης για το πολύτιμο μέταλλο.

Θα πρόσθετα ότι «ο χρυσός επωφελήθηκε από τον μεταπανδημικό πληθωρισμό», αλλά αυτό δεν φαίνεται να επιβεβαιώνεται από τα δεδομένα. Η προσαρμοσμένη ως προς τον πληθωρισμό απόδοση του χρυσού ήταν αρνητική κατά την περίοδο κατά την οποία ο πληθωρισμός άρχισε να αυξάνεται τον Μάρτιο του 2021 έως το αποκορύφωμά του στα μέσα του 2022. Μόνο μετά την επιβράδυνση του πληθωρισμού, ο χρυσός άρχισε να αναπτύσσεται σοβαρά.

οι αμερικανικές μετοχές δεν είχαν στην πραγματικότητα ένα υπέροχο τέταρτο του αιώνα σε πραγματικούς όρους. Στην πραγματικότητα, με μόλις +4,9% ετησίως, είναι το δεύτερο χαμηλότερο των εννέα τετάρτων αιώνων από το 1800», έγραψε η ομάδα στρατηγικών της Deutsche με επικεφαλής τον Jim Reid, επικεφαλής της παγκόσμιας οικονομίας και θεματικής έρευνας. «Το μόνο χειρότερο τέταρτο του αιώνα σε πραγματικούς όρους ήταν το 1900-1924, το οποίο είδε την κατάρρευση των τραπεζών στις αρχές της περιόδου, έναν παγκόσμιο πόλεμο αργότερα και μια μικρή ύφεση και πανδημία προς το τέλος του».

Το ερώτημα γιατί αυτή η περίοδος φαίνεται τόσο αθώα για τις αμερικανικές μετοχές είναι πιο εύκολο να απαντηθεί: υπήρξαν δύο μεγάλες καταρρεύσεις των χρηματιστηρίων και ο μεταπανδημικός πληθωρισμός προκάλεσε πτώση των μετοχών σε ονομαστικούς όρους και παρουσίασε πολύ χειρότερη απόδοση σε πραγματικές αποδόσεις το 2022.

Φυσικά, το σημείο εκκίνησης είναι κρίσιμο: η κορύφωση του S&P 500 κατά τη διάρκεια της φούσκας των dot-com έρχεται λίγους μήνες στην αρχή αυτού του χρονικού διαστήματος. Ίσως αυτό είναι επιπλέον τροφή για σκέψη εδώ, δεδομένου ότι βρισκόμαστε στη μέση μιας άλλης τεχνολογικής έκρηξης μεγάλης κεφαλαιοποίησης την τελευταία δεκαετία και αλλαγής — αν και με πολύ, πολύ περισσότερη θεμελιώδη υποστήριξη από την αύξηση των κερδών από ό,τι επικρατούσε κατά τη διάρκεια της έκρηξης των dot-com . Αλλά τελικά, συμφωνούμε (σχεδόν) όλοι να ακολουθήσουμε το Γρηγοριανό ημερολόγιο και οι στρογγυλοί αριθμοί έχουν εξέχουσα θέση για κάποιο λόγο.

Προσθέστε αυτό για να το κάνετε έναν πραγματικό μπουφέ σκέψης, καθώς οι αμερικανικές μετοχές , όπως κρίνεται από την αναλογία μελλοντικής τιμής προς κέρδη: «Το μοτίβο των υψηλότερων επικίνδυνων περιουσιακών στοιχείων διατηρείται κανονικά σε πολύ μακροπρόθεσμη βάση, αλλά μπορεί χρειαστούν αρκετά χρόνια για να γίνει αυτό εμφανές, ειδικά αν ξεκινήσετε από ένα υψηλό σημείο αποτίμησης σε σχέση με την ιστορία, όπως κάναμε το 2000.

- AGORA-XRYSOU.COM

- Ελ Βενιζέλου 53, Πειραιάς

Τηλ.: 211.1825001 & 697.2027740

Βρείτε μας στο χάρτη

- Κολοκοτρώνη 9 (2ος όροφος), Σύνταγμα

Τηλ.: 211.1835856 – 697. 2027740